Продукты питания на основе и с содержанием льна – уже не просто дань моде или выбор узкого круга приверженцев вегетарианства. Будучи универсальным ингредиентом в еде, лен становится все более популярным в ежедневном рационе потребителей и имеет все шансы на то, чтобы сформировать отдельную категорию товаров. Среди драйверов роста – повышение доступности таких продуктов в российской рознице благодаря интересу ритейлеров к новинке, с одной стороны, и усилиям производителей по продвижению линеек – с другой.

Лен – далеко не новый для россиян продукт, это традиционная для отечественной отрасли сельскохозяйственная культура, которая тем не менее оказалась незаслуженно забыта потребителями. По данным Росстата, наша страна входит в топ-3 крупнейших мировых производителей льна-кудряша после Казахстана и Канады. Однако посевные площади масличного льна-кудряша в России начали бурно расти только с середины нулевых годов, отмечают в ФГБУ «Центр Агроаналитики». В последние пять лет средний темп роста площадей, по информации центра, составил 10,4%, а в 2019-м этот показатель достиг 816 тыс. га, увеличившись к уровню 2014 года на 64%. За последние 10 лет валовой сбор льносемян в России, согласно оценке Росстата, вырос в 7,5 раза (в 2019 году он после доработки достиг 651 тыс. т).

Резкий всплеск спроса в категории со стороны российских потребителей произошел в последние пять лет на фоне повышения активности производителей: с одной стороны, в категорию начали выходить новые компании, с другой – существующие игроки стали уделять больше внимания позиционированию, продвижению и рекламе своих брендов. Так, 2018 год был ознаменован выходом на рынок льна компании «Коноплекс Продукты Питания», в линейке которой продукты на основе льна занимают одно из ведущих мест после товаров из конопли. «Постепенно в категории стали появляться новые производители, а существующие игроки начали вкладывать средства в коммуникацию с потребителем, в популяризацию продукта и в новый дизайн», – замечает руководитель отдела продаж компании Trade Eco Ирина Драгичевич. «Как и в других категориях, покупатель становится искушенным, поэтому от производителя требуется правильная работа с упаковкой и форм-фактором продукта, грамотные маркетинговые шаги. И это положительная тенденция, так как открываются новые возможности для роста рынка и расширения целевой аудитории», – комментирует руководитель отдела маркетинга УК «Коноплекс» Михаил Свиридов.

Семена льна сегодня называют «последовательницей конопли», российским суперфудом и сравнивают с импортными семенами чиа, которые в десять раз дороже. «Лен – это традиционный отечественный продукт, знакомый с детства, он богат витамином D, омега-3, омега-6, омега-9 и при этом доступен по цене практически для всех категорий граждан. То есть это своего рода народный продукт», – говорит Ирина Драгичевич. «В связи с общей тенденцией ухудшения качества питания потребители стремятся включать в рацион недорогую натуральную пищу. Тренд на здоровый образ жизни сейчас актуален как среди молодежи, так и среди людей среднего возраста и старше, они все чаще обращают внимание на качественный состав пищи. А льняное семя – натуральный растительный ингредиент, богатый жирными кислотами омега-3 и омега-6, витаминами и микроэлементами. Это крайне важно для детей, пожилых людей и людей с ослабленным иммунитетом. Так, регулярное потребление льняного масла снижает риск инсульта, улучшает работу ЖКТ, сердечно-сосудистой и иммунной систем организма, положительно влияет на гормональный фон и нервную систему человека. Отсюда и рост спроса на товары на основе льна или с его добавлением», – подтверждает Михаил Свиридов.

Во всем многообразии

Сегмент продуктов питания на основе льна, согласно оценке компании «Коноплекс Продукты Питания», увеличивается в среднем на 15% в год, демонстрируя различную динамику в зависимости от категории товаров. Тем не менее общая доля продуктов изо льна в сегменте ЗОЖ невелика. По наблюдениям коммерческого директора компании «Биолио» Светланы Седых, за последние пять лет предложение в категории увеличилось в три-четыре раза: если раньше на полках можно было встретить около 5–10 позиций в зависимости от формата магазина, то теперь ассортимент увеличился до 20–30 наименований.

Помимо льняного семени и масла в рознице появились протеины, пищевые добавки, мука, каши, паста, крекеры и многое другое. Лен все активнее используется в производстве хлебобулочных и кондитерских изделий, функциональных продуктов, спортивного и детского питания, кормов для животных и рыб, товаров личной гигиены, а также как альтернатива мясу, заменитель молочных продуктов и нутрицевтик. Причем сегодня востребованы не только масло и семена льна, но собственно льняной белок и льняное молоко. «Еще пару лет назад мы видели в магазине только оливковое и подсолнечное масла, а теперь выбор очень большой – и льняное, и маковое, и кедровое, и можжевеловое. То же самое и с семенами льна и товарами на их основе: раньше эту продукцию можно было приобрести только в узкоспециализированных торговых точках, а теперь – в любом магазине. Поэтому еще один фактор развития рынка – повышение доступности продукта в торговых точках», – свидетельствует Ирина Драгичевич.

В среднем в гипермаркетах, по ее словам, предлагается от 20 до 50 позиций продуктов на основе льна или с его добавлением от нескольких производителей. В супермаркетах этот показатель может колебаться от 10 до 20, тогда как в магазинах «у дома» это пока единичные продукты, рассчитанные на экономсегмент (недорогие масла или семена льна). «Расширение линейки у ритейлеров развивается очень стремительно. К примеру, во всех магазинах сети «Глобус» под категорию здоровых и экотоваров уже выделено несколько рядов, среди которых лен начинает занимать отдельную полку», – замечает Ирина Драгичевич. «Наша компания предлагает около 15 позиций продуктов на основе льна: масло, жмых, льняной протеин, урбеч, амлю (марокканский десерт с льняным маслом), семена льна, муку, льняные каши, смеси (к примеру, лен с амарантом) и другие. В среднем один магазин берет около трех-пяти позиций», – рассказывает Светлана Седых.

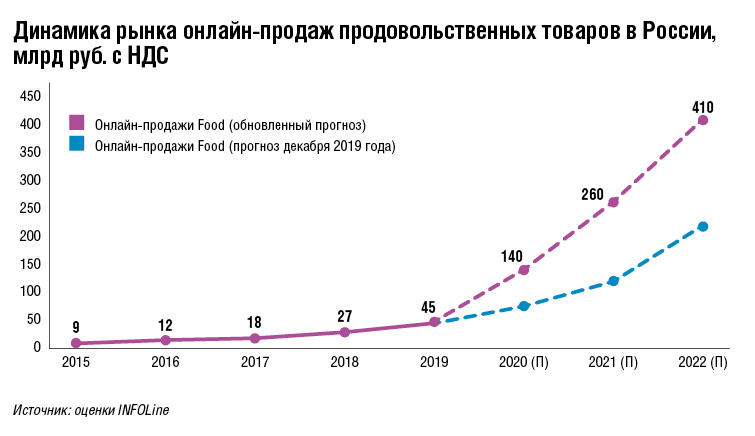

Повышению доступности продукта способствует во многом развитие онлайн-канала. Преимущества интернет-магазинов, по мнению эксперта, в том, что они дают возможность представить более широкий ассортимент продукции, добавить описание продукта, отследить в реальном времени отзывы покупателей и продажи и в итоге что-то подкорректировать. Так, по наблюдениям компании Trade Eco, на онлайн-площадках, таких как Ozon, уже присутствует более 30 различных производителей. «В крупных городах продажи перешли из сетевых магазинов в онлайн. В интернете мы продаем масло, муку, урбеч, семена льна, протеины. Через онлайн-площадки Wildberries, Ozon и «Яндекс» уже проходит 50% наших продаж продуктов на основе льна», – делится Светлана Седых.

По словам Михаила Свиридова, категория развивается в том числе за счет выхода на рынок новых производителей льна, однако в целом его структура остается более-менее однородной. «Развитие нового готового продукта – это дополнительные финансовые вложения, а на фоне данной экономической ситуации не каждая организация может себе это позволить. Поэтому выход на рынок компаний из смежных категорий или производителей сырья ограничен, – подтверждает Ирина Драгичевич. – Сейчас будут развиваться в первую очередь те игроки, которые изначально специализировались на данном продукте. Мы как производители готового фасованного масла понимаем, куда его можно поставить, кому предложить и как. Компании, специализирующейся, к примеру, на выпуске сырья, будет трудно сформировать понимание, как преподнести продукт и какой аудитории».

Конкуренция в отрасли выросла, особенно в центральной части России, замечает Светлана Седых. «Появилось много компаний, выпускающих льняное масло, однако зачастую, чтобы удешевить продукцию, они применяют метод горячего прессования, при котором выход масла на 10% выше, а польза и вкусовые качества теряются. Мы производим продукт только методом холодного отжима, который дает выход масла около 30–32%. Поэтому при выборе продукта первым сигналом должна служить цена. Масло не может стоить 100 руб. за литр, когда только семечка стоит около 100 руб.», – поясняет она.

Набирая ценность

Лен, как и другие масличные культуры, в 2020–2021 годах оказался в центре ценового вихря, который обусловил кратное подорожание сырья. Мировые цены на лен, следуя общему тренду на рынке масличных, большую часть года находились в стадии роста и достигли многолетних максимумов, отмечают в «ИКАРе». По данным института, к декабрю 2020-го льняное масло подорожало на 47% и котировалось на отметке 1380 $/т (базис Роттердам), семена льна – на 35% и торговались выше 675 $/т (Гент, Бельгия).

Согласно оценке Светланы Седых, сырье за последние полтора года подорожало примерно в три раза: так, стоимость льна в 2020 году увеличилась с 25 до 75 руб. за 1 кг, в 2021-м цены на лен поднялись еще на 50%, достигнув в некоторых случаях 100 руб. Сейчас стоимость сырья колеблется от 75 до 100 руб. в зависимости от влажности и масличности. Стремительный рост цен связан вовсе не с нехваткой сырья на рынке, а с тем, что большая часть идет на экспорт, замечает Светлана Седых. Сдерживание продаж со стороны аграриев на внутреннем рынке, последующее сокращение предложения и одновременный стабильный спрос перерабатывающих компаний и экспортеров – все это привело к дефициту сырья и дальнейшему росту цен.

Российские цены стремительно укреплялись в силу высокой экспортоориентированности отечественной отрасли, подтверждают данные «ИКАРа». В начале сезона 2020/2021 в компании «ПроЗерно» оценивали стоимость масличного льна на уровне 30 тыс. руб./т, а уже в марте 2021 года они достигли 55–60 тыс. руб./т с НДС. «Фермеры просто удерживают сырье на складах и отгружают его на экспорт. Контракты на зарубежные отгрузки заключаются уже на стадии посевов (в марте-апреле). При этом поставщики могут даже не исполнять обязательства по заключенным контрактам в том случае, если найдут покупателя, который предложит больше, то есть могут просто перепродать сырье и отгрузить другому покупателю, – сетует Светлана Садых. – У нас было три крупных поставщика, они все сырье вывезли за границу (Польша, Германия, Китай). Мы только сейчас начали покупать лен, раньше не могли его нигде найти. Если в прошлые годы мы приобретали 100–200 т в месяц, то сейчас только 40 т. Заказов больше, чем мы можем обработать, потому что не хватает сырья».

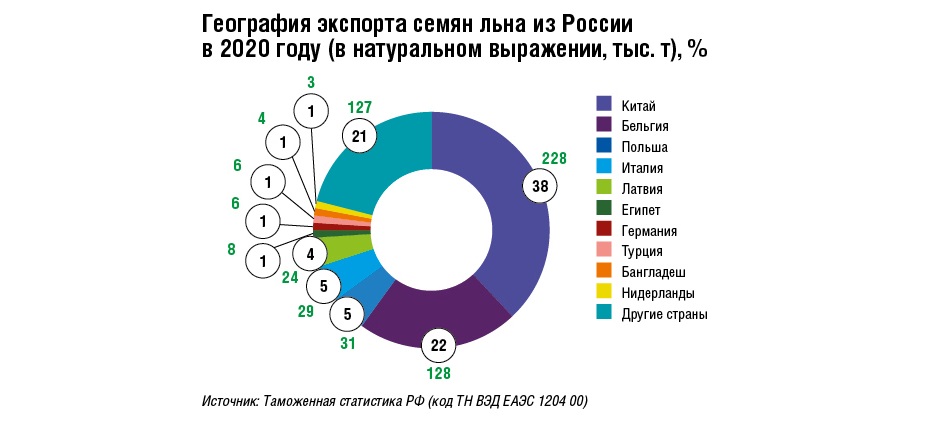

Рост посевных площадей льна в России, по словам руководителя управления моделирования и прогнозирования ФГБУ «Центр Агроаналитики» Рудольфа Булавина, напрямую связан с экспортным спросом. Экспорт в последние десять лет рос со средним темпом 22,3% в год, а Россия заняла второе место в мире по экспорту семян льна с долей около 26% мирового объема зарубежных поставок, уступая только Канаде (32%) и опережая Казахстан (19%). Основные направления экспорта семян льна – Бельгия и Китай, на которые в 2019 году пришлось соответственно 37 и 36% экспорта из общего объема 547 тыс. т. В последние годы к экспорту семян льна добавился экспорт льняного масла на фоне бурного роста производства этой продукции в России. В 2019 году производство нерафинированного льняного масла составило почти 29,8 тыс. т, а экспорт – 26,1 тыс. т. По сравнению с 2014 годом производство масла выросло в 13,4 раза, а экспорт – в 327 раз.

Экспортные отгрузки семян льна из России за август – декабрь 2020 года, по данным «ИКАРа», превысили 330 тыс. т, что повторяло темпы аналогичного периода прошлого сезона. При этом экспорт льняного масла в сезоне 2020/2021 достиг 14 тыс. т, что составило 78% общего объема производства.

На повышение розничных цен на продукцию повлиял не только рост стоимости сырья, но и рост общих цен на комплектующие и электроэнергию, замечает Ирина Драгичевич. «У нас произошел рост себестоимости от 20 до 30% из-за повышения цен на разные носители. При этом данная нагрузка ложится на плечи производителей, потому что сети зачастую не хотят принимать повышение, особенно тогда, когда ты только вошел в сеть. Повышение цен приходится часто обеспечивать за счет своего финансирования», – добавляет она. «Нехватка сырья может привести не столько к дефициту продукта, сколько к увеличению цен. Возможно, часть мелких производителей обанкротится. Ведь сети не хотят принимать повышение. Мы еще в сентябре отправили запрос на повышение цен, однако он до сих пор находится на рассмотрении. Так, мы были вынуждены уйти из «Ашана», – констатирует Светлана Седых. – При этом ритейлеров тоже можно понять, ведь покупательная способность сильно упала, особенно в регионах».

Снижение покупательной способности, по ее прогнозам, может затормозить рост некоторых категорий льняных продуктов. Так, в регионах спрос на готовую продукцию на основе и с содержанием льна сократился примерно от 20 до 50% в зависимости от продукта, отмечает она. Более существенный спад произошел в категориях более дорогих товаров, таких как урбеч или десерты с содержанием льна. «Если ранее рост происходил за счет увеличения среднедушевого потребления и за счет подключения новых групп потребителей, то кризис может приостановить его. Особенно это может быть заметно в регионах. Но в целом мы видим потенциальный рост, потому что люди начали понимать, что лучше правильно питаться, чем потом лечиться», – говорит Светлана Седых. «Льняное сырье – экспортный продукт. Цены на продукты изо льна повышаются согласно общим тенденциям, но на спрос это влияет мало, так как целевая аудитория достаточно устойчива в пищевых предпочтениях. Тем не менее нестабильная макроэкономическая ситуация все же влияет на замедление роста рынка», – считает Михаил Свиридов.

Понятно и дешево

Льняное масло – лидер по продажам среди продуктов изо льна, за 2020 год также существенно выросли продажи льняной муки – больше чем на 90%, отмечает руководитель отдела маркетинга УК «Коноплекс» Михаил Свиридов. «Продажи конопляной муки выросли еще сильнее – почти в четыре раза. Для потребителя это наиболее понятные продукты – и по применению, и по полезным свойствам. Ассортимент товаров на основе льна широк и продолжает расти, каждый производитель стремится расширить свою продуктовую линейку, чтобы охватить максимально большую аудиторию», – отмечает он.

[~DETAIL_TEXT] =>

Продукты питания на основе и с содержанием льна – уже не просто дань моде или выбор узкого круга приверженцев вегетарианства. Будучи универсальным ингредиентом в еде, лен становится все более популярным в ежедневном рационе потребителей и имеет все шансы на то, чтобы сформировать отдельную категорию товаров. Среди драйверов роста – повышение доступности таких продуктов в российской рознице благодаря интересу ритейлеров к новинке, с одной стороны, и усилиям производителей по продвижению линеек – с другой.

Лен – далеко не новый для россиян продукт, это традиционная для отечественной отрасли сельскохозяйственная культура, которая тем не менее оказалась незаслуженно забыта потребителями. По данным Росстата, наша страна входит в топ-3 крупнейших мировых производителей льна-кудряша после Казахстана и Канады. Однако посевные площади масличного льна-кудряша в России начали бурно расти только с середины нулевых годов, отмечают в ФГБУ «Центр Агроаналитики». В последние пять лет средний темп роста площадей, по информации центра, составил 10,4%, а в 2019-м этот показатель достиг 816 тыс. га, увеличившись к уровню 2014 года на 64%. За последние 10 лет валовой сбор льносемян в России, согласно оценке Росстата, вырос в 7,5 раза (в 2019 году он после доработки достиг 651 тыс. т).

Резкий всплеск спроса в категории со стороны российских потребителей произошел в последние пять лет на фоне повышения активности производителей: с одной стороны, в категорию начали выходить новые компании, с другой – существующие игроки стали уделять больше внимания позиционированию, продвижению и рекламе своих брендов. Так, 2018 год был ознаменован выходом на рынок льна компании «Коноплекс Продукты Питания», в линейке которой продукты на основе льна занимают одно из ведущих мест после товаров из конопли. «Постепенно в категории стали появляться новые производители, а существующие игроки начали вкладывать средства в коммуникацию с потребителем, в популяризацию продукта и в новый дизайн», – замечает руководитель отдела продаж компании Trade Eco Ирина Драгичевич. «Как и в других категориях, покупатель становится искушенным, поэтому от производителя требуется правильная работа с упаковкой и форм-фактором продукта, грамотные маркетинговые шаги. И это положительная тенденция, так как открываются новые возможности для роста рынка и расширения целевой аудитории», – комментирует руководитель отдела маркетинга УК «Коноплекс» Михаил Свиридов.

Семена льна сегодня называют «последовательницей конопли», российским суперфудом и сравнивают с импортными семенами чиа, которые в десять раз дороже. «Лен – это традиционный отечественный продукт, знакомый с детства, он богат витамином D, омега-3, омега-6, омега-9 и при этом доступен по цене практически для всех категорий граждан. То есть это своего рода народный продукт», – говорит Ирина Драгичевич. «В связи с общей тенденцией ухудшения качества питания потребители стремятся включать в рацион недорогую натуральную пищу. Тренд на здоровый образ жизни сейчас актуален как среди молодежи, так и среди людей среднего возраста и старше, они все чаще обращают внимание на качественный состав пищи. А льняное семя – натуральный растительный ингредиент, богатый жирными кислотами омега-3 и омега-6, витаминами и микроэлементами. Это крайне важно для детей, пожилых людей и людей с ослабленным иммунитетом. Так, регулярное потребление льняного масла снижает риск инсульта, улучшает работу ЖКТ, сердечно-сосудистой и иммунной систем организма, положительно влияет на гормональный фон и нервную систему человека. Отсюда и рост спроса на товары на основе льна или с его добавлением», – подтверждает Михаил Свиридов.

Во всем многообразии

Сегмент продуктов питания на основе льна, согласно оценке компании «Коноплекс Продукты Питания», увеличивается в среднем на 15% в год, демонстрируя различную динамику в зависимости от категории товаров. Тем не менее общая доля продуктов изо льна в сегменте ЗОЖ невелика. По наблюдениям коммерческого директора компании «Биолио» Светланы Седых, за последние пять лет предложение в категории увеличилось в три-четыре раза: если раньше на полках можно было встретить около 5–10 позиций в зависимости от формата магазина, то теперь ассортимент увеличился до 20–30 наименований.

Помимо льняного семени и масла в рознице появились протеины, пищевые добавки, мука, каши, паста, крекеры и многое другое. Лен все активнее используется в производстве хлебобулочных и кондитерских изделий, функциональных продуктов, спортивного и детского питания, кормов для животных и рыб, товаров личной гигиены, а также как альтернатива мясу, заменитель молочных продуктов и нутрицевтик. Причем сегодня востребованы не только масло и семена льна, но собственно льняной белок и льняное молоко. «Еще пару лет назад мы видели в магазине только оливковое и подсолнечное масла, а теперь выбор очень большой – и льняное, и маковое, и кедровое, и можжевеловое. То же самое и с семенами льна и товарами на их основе: раньше эту продукцию можно было приобрести только в узкоспециализированных торговых точках, а теперь – в любом магазине. Поэтому еще один фактор развития рынка – повышение доступности продукта в торговых точках», – свидетельствует Ирина Драгичевич.

В среднем в гипермаркетах, по ее словам, предлагается от 20 до 50 позиций продуктов на основе льна или с его добавлением от нескольких производителей. В супермаркетах этот показатель может колебаться от 10 до 20, тогда как в магазинах «у дома» это пока единичные продукты, рассчитанные на экономсегмент (недорогие масла или семена льна). «Расширение линейки у ритейлеров развивается очень стремительно. К примеру, во всех магазинах сети «Глобус» под категорию здоровых и экотоваров уже выделено несколько рядов, среди которых лен начинает занимать отдельную полку», – замечает Ирина Драгичевич. «Наша компания предлагает около 15 позиций продуктов на основе льна: масло, жмых, льняной протеин, урбеч, амлю (марокканский десерт с льняным маслом), семена льна, муку, льняные каши, смеси (к примеру, лен с амарантом) и другие. В среднем один магазин берет около трех-пяти позиций», – рассказывает Светлана Седых.

Повышению доступности продукта способствует во многом развитие онлайн-канала. Преимущества интернет-магазинов, по мнению эксперта, в том, что они дают возможность представить более широкий ассортимент продукции, добавить описание продукта, отследить в реальном времени отзывы покупателей и продажи и в итоге что-то подкорректировать. Так, по наблюдениям компании Trade Eco, на онлайн-площадках, таких как Ozon, уже присутствует более 30 различных производителей. «В крупных городах продажи перешли из сетевых магазинов в онлайн. В интернете мы продаем масло, муку, урбеч, семена льна, протеины. Через онлайн-площадки Wildberries, Ozon и «Яндекс» уже проходит 50% наших продаж продуктов на основе льна», – делится Светлана Седых.

По словам Михаила Свиридова, категория развивается в том числе за счет выхода на рынок новых производителей льна, однако в целом его структура остается более-менее однородной. «Развитие нового готового продукта – это дополнительные финансовые вложения, а на фоне данной экономической ситуации не каждая организация может себе это позволить. Поэтому выход на рынок компаний из смежных категорий или производителей сырья ограничен, – подтверждает Ирина Драгичевич. – Сейчас будут развиваться в первую очередь те игроки, которые изначально специализировались на данном продукте. Мы как производители готового фасованного масла понимаем, куда его можно поставить, кому предложить и как. Компании, специализирующейся, к примеру, на выпуске сырья, будет трудно сформировать понимание, как преподнести продукт и какой аудитории».

Конкуренция в отрасли выросла, особенно в центральной части России, замечает Светлана Седых. «Появилось много компаний, выпускающих льняное масло, однако зачастую, чтобы удешевить продукцию, они применяют метод горячего прессования, при котором выход масла на 10% выше, а польза и вкусовые качества теряются. Мы производим продукт только методом холодного отжима, который дает выход масла около 30–32%. Поэтому при выборе продукта первым сигналом должна служить цена. Масло не может стоить 100 руб. за литр, когда только семечка стоит около 100 руб.», – поясняет она.

Набирая ценность

Лен, как и другие масличные культуры, в 2020–2021 годах оказался в центре ценового вихря, который обусловил кратное подорожание сырья. Мировые цены на лен, следуя общему тренду на рынке масличных, большую часть года находились в стадии роста и достигли многолетних максимумов, отмечают в «ИКАРе». По данным института, к декабрю 2020-го льняное масло подорожало на 47% и котировалось на отметке 1380 $/т (базис Роттердам), семена льна – на 35% и торговались выше 675 $/т (Гент, Бельгия).

Согласно оценке Светланы Седых, сырье за последние полтора года подорожало примерно в три раза: так, стоимость льна в 2020 году увеличилась с 25 до 75 руб. за 1 кг, в 2021-м цены на лен поднялись еще на 50%, достигнув в некоторых случаях 100 руб. Сейчас стоимость сырья колеблется от 75 до 100 руб. в зависимости от влажности и масличности. Стремительный рост цен связан вовсе не с нехваткой сырья на рынке, а с тем, что большая часть идет на экспорт, замечает Светлана Седых. Сдерживание продаж со стороны аграриев на внутреннем рынке, последующее сокращение предложения и одновременный стабильный спрос перерабатывающих компаний и экспортеров – все это привело к дефициту сырья и дальнейшему росту цен.

Российские цены стремительно укреплялись в силу высокой экспортоориентированности отечественной отрасли, подтверждают данные «ИКАРа». В начале сезона 2020/2021 в компании «ПроЗерно» оценивали стоимость масличного льна на уровне 30 тыс. руб./т, а уже в марте 2021 года они достигли 55–60 тыс. руб./т с НДС. «Фермеры просто удерживают сырье на складах и отгружают его на экспорт. Контракты на зарубежные отгрузки заключаются уже на стадии посевов (в марте-апреле). При этом поставщики могут даже не исполнять обязательства по заключенным контрактам в том случае, если найдут покупателя, который предложит больше, то есть могут просто перепродать сырье и отгрузить другому покупателю, – сетует Светлана Садых. – У нас было три крупных поставщика, они все сырье вывезли за границу (Польша, Германия, Китай). Мы только сейчас начали покупать лен, раньше не могли его нигде найти. Если в прошлые годы мы приобретали 100–200 т в месяц, то сейчас только 40 т. Заказов больше, чем мы можем обработать, потому что не хватает сырья».

Рост посевных площадей льна в России, по словам руководителя управления моделирования и прогнозирования ФГБУ «Центр Агроаналитики» Рудольфа Булавина, напрямую связан с экспортным спросом. Экспорт в последние десять лет рос со средним темпом 22,3% в год, а Россия заняла второе место в мире по экспорту семян льна с долей около 26% мирового объема зарубежных поставок, уступая только Канаде (32%) и опережая Казахстан (19%). Основные направления экспорта семян льна – Бельгия и Китай, на которые в 2019 году пришлось соответственно 37 и 36% экспорта из общего объема 547 тыс. т. В последние годы к экспорту семян льна добавился экспорт льняного масла на фоне бурного роста производства этой продукции в России. В 2019 году производство нерафинированного льняного масла составило почти 29,8 тыс. т, а экспорт – 26,1 тыс. т. По сравнению с 2014 годом производство масла выросло в 13,4 раза, а экспорт – в 327 раз.

Экспортные отгрузки семян льна из России за август – декабрь 2020 года, по данным «ИКАРа», превысили 330 тыс. т, что повторяло темпы аналогичного периода прошлого сезона. При этом экспорт льняного масла в сезоне 2020/2021 достиг 14 тыс. т, что составило 78% общего объема производства.

На повышение розничных цен на продукцию повлиял не только рост стоимости сырья, но и рост общих цен на комплектующие и электроэнергию, замечает Ирина Драгичевич. «У нас произошел рост себестоимости от 20 до 30% из-за повышения цен на разные носители. При этом данная нагрузка ложится на плечи производителей, потому что сети зачастую не хотят принимать повышение, особенно тогда, когда ты только вошел в сеть. Повышение цен приходится часто обеспечивать за счет своего финансирования», – добавляет она. «Нехватка сырья может привести не столько к дефициту продукта, сколько к увеличению цен. Возможно, часть мелких производителей обанкротится. Ведь сети не хотят принимать повышение. Мы еще в сентябре отправили запрос на повышение цен, однако он до сих пор находится на рассмотрении. Так, мы были вынуждены уйти из «Ашана», – констатирует Светлана Седых. – При этом ритейлеров тоже можно понять, ведь покупательная способность сильно упала, особенно в регионах».

Снижение покупательной способности, по ее прогнозам, может затормозить рост некоторых категорий льняных продуктов. Так, в регионах спрос на готовую продукцию на основе и с содержанием льна сократился примерно от 20 до 50% в зависимости от продукта, отмечает она. Более существенный спад произошел в категориях более дорогих товаров, таких как урбеч или десерты с содержанием льна. «Если ранее рост происходил за счет увеличения среднедушевого потребления и за счет подключения новых групп потребителей, то кризис может приостановить его. Особенно это может быть заметно в регионах. Но в целом мы видим потенциальный рост, потому что люди начали понимать, что лучше правильно питаться, чем потом лечиться», – говорит Светлана Седых. «Льняное сырье – экспортный продукт. Цены на продукты изо льна повышаются согласно общим тенденциям, но на спрос это влияет мало, так как целевая аудитория достаточно устойчива в пищевых предпочтениях. Тем не менее нестабильная макроэкономическая ситуация все же влияет на замедление роста рынка», – считает Михаил Свиридов.

Понятно и дешево

Льняное масло – лидер по продажам среди продуктов изо льна, за 2020 год также существенно выросли продажи льняной муки – больше чем на 90%, отмечает руководитель отдела маркетинга УК «Коноплекс» Михаил Свиридов. «Продажи конопляной муки выросли еще сильнее – почти в четыре раза. Для потребителя это наиболее понятные продукты – и по применению, и по полезным свойствам. Ассортимент товаров на основе льна широк и продолжает расти, каждый производитель стремится расширить свою продуктовую линейку, чтобы охватить максимально большую аудиторию», – отмечает он.

[DETAIL_TEXT_TYPE] => html [~DETAIL_TEXT_TYPE] => html [PREVIEW_TEXT] => Продукты питания на основе и с содержанием льна – уже не просто дань моде или выбор узкого круга приверженцев вегетарианства. Будучи универсальным ингредиентом в еде, лен становится все более популярным в ежедневном рационе потребителей. [~PREVIEW_TEXT] => Продукты питания на основе и с содержанием льна – уже не просто дань моде или выбор узкого круга приверженцев вегетарианства. Будучи универсальным ингредиентом в еде, лен становится все более популярным в ежедневном рационе потребителей. [PREVIEW_TEXT_TYPE] => text [~PREVIEW_TEXT_TYPE] => text [PREVIEW_PICTURE] => Array ( [ID] => 6736 [TIMESTAMP_X] => 15.02.2022 16:53:52 [MODULE_ID] => iblock [HEIGHT] => 892 [WIDTH] => 1337 [FILE_SIZE] => 1080885 [CONTENT_TYPE] => image/jpeg [SUBDIR] => iblock/ef1 [FILE_NAME] => ef12f1d59a0562b2d47b290357a0b6bf.jpg [ORIGINAL_NAME] => shutterstock_517772704.jpg [DESCRIPTION] => [HANDLER_ID] => [EXTERNAL_ID] => e3ac3cd3d5c18cc0c6ffdd9ee1462c78 [VERSION_ORIGINAL_ID] => [META] => [SRC] => /upload/iblock/ef1/ef12f1d59a0562b2d47b290357a0b6bf.jpg [UNSAFE_SRC] => /upload/iblock/ef1/ef12f1d59a0562b2d47b290357a0b6bf.jpg [SAFE_SRC] => /upload/iblock/ef1/ef12f1d59a0562b2d47b290357a0b6bf.jpg [ALT] => Прильнуть к корням [TITLE] => Прильнуть к корням ) [~PREVIEW_PICTURE] => 6736 [LANG_DIR] => / [~LANG_DIR] => / [CODE] => prilnut-k-kornyam [~CODE] => prilnut-k-kornyam [EXTERNAL_ID] => 6790 [~EXTERNAL_ID] => 6790 [IBLOCK_TYPE_ID] => rubrics [~IBLOCK_TYPE_ID] => rubrics [IBLOCK_CODE] => [~IBLOCK_CODE] => [IBLOCK_EXTERNAL_ID] => [~IBLOCK_EXTERNAL_ID] => [LID] => s1 [~LID] => s1 [EDIT_LINK] => [DELETE_LINK] => [DISPLAY_ACTIVE_FROM] => 15.02.2022 [FIELDS] => Array ( ) [DISPLAY_PROPERTIES] => Array ( ) [IPROPERTY_VALUES] => Array ( [SECTION_PAGE_TITLE] => Прильнуть к корням [ELEMENT_PAGE_TITLE] => Прильнуть к корням [ELEMENT_META_DESCRIPTION] => Продукты питания на основе и с содержанием льна – уже не просто дань моде или выбор узкого круга приверженцев вегетарианства. Будучи универсальным ингредиентом в еде, лен становится все более популярным в ежедневном рационе потребителей. [ELEMENT_PREVIEW_PICTURE_FILE_ALT] => Прильнуть к корням [SECTION_META_TITLE] => Тренды розничной торговли 2020 | Журнал «Мое дело. Магазин» [SECTION_META_DESCRIPTION] => Тренды рынка розничной торговли для профессионалов розничной торговли и сегмента FMCG. [ELEMENT_META_TITLE] => Прильнуть к корням | Журнал «Мое дело. Магазин» ) ) [1] => Array ( [ID] => 6770 [~ID] => 6770 [IBLOCK_ID] => 8 [~IBLOCK_ID] => 8 [IBLOCK_SECTION_ID] => 10 [~IBLOCK_SECTION_ID] => 10 [NAME] => Невидимые роботы [~NAME] => Невидимые роботы [ACTIVE_FROM_X] => 2022-02-06 13:07:00 [~ACTIVE_FROM_X] => 2022-02-06 13:07:00 [ACTIVE_FROM] => 06.02.2022 13:07:00 [~ACTIVE_FROM] => 06.02.2022 13:07:00 [TIMESTAMP_X] => 06.02.2022 15:11:17 [~TIMESTAMP_X] => 06.02.2022 15:11:17 [DETAIL_PAGE_URL] => /tekhnologii/nevidimye-roboty/ [~DETAIL_PAGE_URL] => /tekhnologii/nevidimye-roboty/ [LIST_PAGE_URL] => / [~LIST_PAGE_URL] => / [DETAIL_TEXT] =>

Роботы в рознице – это что-то из жизни Amazon или Ocado. Так и представляешь себе стаи плоских «таблеток», которые сосредоточенно тащат на себе башни из палет по огромным складам, не ошибаются, не сталкиваются, а главное – не увольняются. Для большинства остальных ритейлеров роботы – это романтика и прекрасное далеко. Так было до тех пор, пока в 2021 году не заговорили о невидимых программных работягах.

Софтверные роботы, или RPA (robotic process automation), умеют работать с пользовательским интерфейсом и применяются для автоматизации бизнес-процессов. Зачем нужно умение «видеть» кнопки в программах и нажимать на них? Чтобы имитировать деятельность человека: заполнять бесчисленные поля в табличках, носить данные из одного документа в другой, находить в ERP компании и отсылать клиентам нужные сведения, миллион раз проставлять галочки. Вы увидите, как курсор сам двигается по экрану, открывая нужные приложения. А вот робота, который это делает, увидеть затруднительно.

Применять такую технологию можно везде: от бухгалтерии до ИТ-отдела. Роботы работают с любой системой: могут отслеживать работу ИТ-инфраструктуры, оформлять больничные, обрабатывать заявки на кредит. Даже наказывать воришек! Как это может сделать невидимый робот, который не выполняет ничего тяжелее нажатия одной клавиши, рассказывали на осенней конференции Tadviser представители X5 Retail Group. Мы увидим детали этого кейса чуть позже, а пока обсудим вот что: почему такая отличная технология стала набирать популярность только сейчас? Ведь RPA – не самая горячая новинка. Они появились еще в начале двухтысячных.

За это время начали говорить и про искусственный интеллект, и про BPM-автоматизацию процессов. Программные роботы в эту тусовку не вписались. Но если судить по их функционалу, очевидно, что должно было бы быть наоборот. Набор технологий, который позволяет заменить сотрудников компании роботами, – звучит как мечта. Если задачи выполняются качественно и в срок, то для бизнеса по большому счету нет разницы, работает ли над задачами штат сотрудников или программный робот. Бизнес всегда будет выбирать решения, которые позволят делать дела быстрее, качественнее и за меньшие деньги. «В теории RPA-технологии должны предоставить бизнесу данные преимущества, однако не все так гладко, – делится своими соображениями Кирилл Филенков, руководитель направления роботизации компании Bell Integrator. – Во-первых, подавляющее большинство средств RPA платные, что означает ежегодные расходы на лицензии. С учетом курса доллара и уровня заработных плат в нашей стране порой проще нанять целый штат низкооплачиваемых сотрудников для рутинных задач, чем создавать и поддерживать роботов. Во-вторых, в России до сих пор распространен бумажный документооборот, с которым роботизация попросту не справляется. Любая автоматизация закончится тогда, когда заявления нужно писать от руки и согласовывать в «кабинете номер 68 в соседнем корпусе в порядке живой очереди». По его словам, есть еще ряд причин, препятствующих развитию RPA в нашей стране, однако для понимания картины приведенных выше более чем достаточно.

Золотые программисты

У истоков развития RPA стояла компания Blue Prism. Мы обратились к ней с вопросом: что же изменилось сейчас? На множестве профильных конференций с самого начала года один ритейлер за другим объявляют темой своего выступления этих самых роботов и рассказывают, как здорово их внедрили. Появился какой-то свежий взгляд на старое решение? «Компания Blue Prism была основана в 2001 году, и первое решение по автоматизации бизнес-процессов было выпущено в 2003 году, – предлагает заглянуть в прошлое Кристиан Уэллс (Christian Wells), эксперт по роботизации процессов, руководитель клиентского офиса Blue Prism в России. – В Россию Blue Prism пришла в 2017 году, предварительно наработав опыт по роботизации в Европе и США. Сейчас российский рынок находится в состоянии активного развития и внедрения нашей технологии. Компания и продукт зрелые, но в России о нас действительно узнали сравнительно недавно. Нас начали обсуждать и внедрять нашу технологию особенно интенсивно в этом году в результате перезагрузки российского бизнеса».

Мы все знаем, что обеспечило эту внезапную перезагрузку. Становится даже немного забавно наблюдать, как все те старые веяния, о которых раньше было приятно поговорить, но так не хотелось пользоваться на практике, вроде перевода сотрудников на удаленную работу, сейчас не только стали реальностью, но и понравились бизнесу.

Очные согласования документов стали практически невозможны. Компании одна за другой начали меняться в сторону цифровизации. «Как следствие, разработчиков, да и ИТ-специалистов в целом, не хватает, заработная плата хоть и не сильно, не во всех областях, но начала расти. Следовательно, все больше бизнес-процессов становится возможно роботизировать, RPA становится все более выгодным, – поясняет Кирилл Филенков. – Однако, на мой взгляд, говорить о каком-то прорыве в данной области или «свежем взгляде» преждевременно. Просто современные реалии изменились. RPA все чаще воспринимается как инструмент, позволяющий повысить качество бизнес-процессов и сократить фонд заработной платы, а не как «хипстерская новинка».

Еще одна причина, почему мы так долго запрягали, лежит в неожиданной области. Дело в том, что в России очень распространены решения на платформе 1С, которые многое позволяют дорабатывать своими силами. «В отличие, например, от Запада, где любая доработка стоит больших денег, и поэтому местные компании задумываются, что же делать, и приходят, например, к RPA. Плюс на Западе более высокие зарплаты и, соответственно, экономический эффект считается быстрее, а бизнесу в этом случае более очевидно, зачем вообще что-то роботизировать», – говорит Сергей Ложкин, исполнительный директор компании PIX Robotics.

Теперь эту же боль почувствовали и отечественные управленцы. Заработные платы в мире ИТ действительно стали такими, что как только директор хочет внедрить какую-то непопулярную среди сотрудников программу вроде контроля за работой удаленных сотрудников, начальник ИТ-отдела сразу предупреждает топ-менеджеров: «Зарплаты с весны в этой сфере выросли в полтора раза. Если кто-то уйдет, нового на те же деньги найти будет трудно. Давайте оставим эксперименты на потом».

Недавно всех потрясла компания Cisco, которая предложила российскому разработчику не только вид на жительство, помощь с переездом за границу и зарплату $20 тыс. в месяц, но и приветственный бонус $500 тыс. Станислав Иодковский, директор ИТ-компании «ИВКС» (IVA Technologies), обнародовавший эти цифры, пожаловался, что таким образом у них увели генерального конструктора. В подобных условиях поневоле задумаешься о технологии, которая не перейдет завтра на сторону конкурентов и не вывернет карманы собственника слишком сильно.

«Два года пандемии преподали бизнесу новые и болезненные уроки. Если до пандемии от нас отмахивались со словами, что и вручную прекрасно работают и что если надо, то без проблем наймут больший штат сотрудников, то теперь к нашему предложению прислушиваются, – рассказывает Кристиан Уэллс. – То, что все воспринимали как должное, постоянное и обыденное, оказалось весьма шатким и хрупким. Мы предоставляем надежный фундамент для бизнеса и облегчаем зависимость от обычных сотрудников. Бизнес получает гибкость и может фокусироваться на привлечении лучших сотрудников и экспертов, а не заниматься массовым наймом. От наших клиентов мы знаем, что на данный момент на рынке ощущается дефицит хороших кадров, и прогнозы на будущее неутешительные».

Роботизаторы не дремлют

В доковидные времена применение RPA подчас не только не снижало, а, наоборот, повышало стоимость производства. Разумеется, в таких реалиях не о каком массовом внедрении RPA и речи быть не могло. «Конечно, сказать, что RPA не применялось вовсе, будет некорректно, но долгие годы данная технология оставалась в нашей стране узкоспециализированной и применялась точечно, по необходимости», – вспоминает Кирилл Филенков.

Поначалу владельцы компаний не поняли даже концепции решения. «ИТ-службы считали, что это просто системы тестирования или кликеры, – говорит Сергей Ложкин, – но зрелая RPA-платформа – это не только кликеры, но и система оркестрации (централизованного управления), и smart-роботы, и активности по интеграциям с системами, и самое главное, это накопленный опыт эффективного использования роботов. Компании учатся друг у друга и таким образом проникаются темой RPA все больше».

Не было четкого видения того, как именно программные роботы смогут приносить выгоду предприятию. Было слишком много ограничений в способностях самих роботов. «Наш мир наполнен неструктурированными данными, а боты требуют четко структурированную информацию. Интеллектуальная автоматизация на базе цифровых сотрудников Blue Prism решила эту проблему путем когнитивных умений роботов на базе ИИ и машинного обучения. Наши роботы могут работать с неструктурированными данными, что убирает ограничения в работе с документами, человеческим общением и принятием решений на базе наработанного опыта», – рассказывает Кристиан Уэллс.

RPA в России начала внедряться в 2018 году. «Мы были на заре развития этой технологии. Она «прорастает» каскадно: вначале идут proof of concept, затем пилоты, и эти этапы каждая компания проходит по-своему, – рассуждает Александр Садыков, руководитель департамента контроля качества ИТ-компании «Инфосистемы Джет», ведущий специалист по RPA. – Бывает такое, что компания начала proof of concept, а ИТ-служба не оказала поддержки. Потом проходит год-два, и компания снова возвращается к теме RPA. Технология полностью переосмысливается, и это частая практика».

Бывает и так, что компания решила – программные роботы не нужны, но через какое-то время вдруг видит, что RPA внедряют конкуренты. Тогда руководство снова поднимет этот вопрос. Сейчас увеличилось количество успешных кейсов, они накапливаются, и это приводит к тому, что об RPA-технологии говорят больше. «Год назад и даже два года назад компании уже внедряли роботов, но только сейчас пошли их тиражи, – комментирует Александр Садыков. – От пилотного проекта сложно получить экономический эффект, а когда тираж роботов идет успешно, то компании об этом начинают рапортовать. Мы наблюдаем ситуацию, когда о тиражных историях уже есть что рассказать».

И вот сейчас настало время рассмотреть кейс X5 Retail Group. Здесь с помощью RPA закрывают вопросы интеграции между системами, делают простые сервисы самообслуживания, чтобы не дожидаться вечно занятых сложными проблемами программистов и не копить технические долги. Но самый интересный пример – борьба с кражами. «Чтобы оформить кражу, нужно найти закупочную цену на украденный товар. И этой информации у директоров магазинов нет, потому что она закрыта, важная коммерческая тайна. Из-за этого было сложно завести на злоумышленника административное или уголовное дело, то есть кражи часто оставались безнаказанными», – рассказывает Юрий Пчелин, начальник управления поддержки корпоративных сервисов и аналитики, X5 Tech.

Задачу пытались решить, но постоянно откладывали, потому что нужно было проводить аналитику, интегрировать торговую программу с SAP ERP, все это долго. Все это тянулось ровно до тех пор, пока ИТ-отдел не сконструировал робота. Он по заявке сам искал в ERP нужные накладные, выдавал их менеджеру ИБ. Теперь ничто не мешало завести дело.

«И мы тут же увидели, что поток краж значительно увеличился, – отмечает парадокс Юрий Пчелин. – Стало ясно, что раньше многие торговые точки их просто не регистрировали, потому что это было сложно для директора любого магазина. После этого мы поняли, что наша служба поддержки создает сервисы. Возможно, в будущем такая служба вообще отомрет, и вместо поддержки у нас будут роботизаторы или автоматизаторы».

Фронт работ

Прогрессивные компании переосмысливают свой бизнес с внедрением интеллектуальной автоматизации и цифровой рабочей силы, так как появляются новые возможности в сфере контроля и отчетности. «Роботы могут собирать и обобщать данные в реальном времени, что не под силу человеку. Также есть задачи, которые просто невыгодны предприятию в режиме ручной обработки, но могут приносить выгоду, если выполняются цифровой рабочей силой, где одна единица выполненной работы от общего объема практически ничего не стоит, – акцентирует Кристиан Уэллс. – Основные затраты идут на конфигурацию и внедрение бизнес-процесса, а выполнение в продуктивной среде автономно».

На какие задачи лучше всего поставить программных роботов? Они намного лучше человека справятся с ежедневными рутинными работами, которые не требуют сложных действий или решений, но утомительны и трудозатратны. Хороши роботы и там, где речь идет о тысячах строчек, которые надо проверить. Люди начнут ошибаться очень быстро, RPA не будет ошибаться совсем. Ввод и обработка данных, генерация отчетов, распознавание и классификация документов, а также работа с внешними системами через API или интерфейс – вот идеальные кандидаты на роботизацию.

Цифровая рабочая сила прекрасно справляется с монотонными действиями, которые неэффективны в ручном режиме. В случае сверки данных между системами можно быстро идентифицировать случайные или намеренные ошибки. «Известны случаи открытия кредитов в разных отделениях банка под один и тот же паспорт в течение дня, а системы синхронизируются только ночью, поэтому казус замечают не сразу, – говорит Кристиан Уэллс. – Роботы могут постоянно опрашивать разрозненные системы и выявлять несоответствие данных».

Создание отчетов и выгрузки данных для дальнейшего анализа из разных систем – тоже хорошая работа для робота. Руководители организаций и департаментов принимают решения, базируясь на данных. Правильное решение, основанное на ложных данных, не принесет желаемого результата. «Доклады и отчеты, подготовленные в ручном режиме раз в месяц, устаревают еще до публикации. Роботы могут готовить отчеты несколько раз за день, предоставляя актуальную информацию и динамику изменений для принятия решений», – подчеркивает Кристиан Уэллс.

Как это ни странно, но даже нерегулярный процесс подходит для того, чтобы его «скормить» RPA. Своим опытом поделилась компания Mary Kay, выступая в секции ритейла на ноябрьском CNews Forum. Нерегулярный процесс возникает редко, зачем же его автоматизировать? Чтобы избежать затрат, которые выражаются в сотне человекочасов. Mary Kay продает билеты на корпоративные массовые мероприятия для своих партнеров-консультантов. Наступившие по всей Европе карантины потребовали от компании в срочном порядке вернуть покупателям деньги за билеты. «Вернуть деньги можно, но это нужно делать вручную. А когда речь идет о десятках тысяч билетов, это превращается в кошмар для людей, которые будут заниматься такими возвратами», – объясняет Илья Садовенко, директор по информационным технологиям Mary Kay Europe. Выходом стал софтверный робот. «Мы создали его буквально за несколько часов, – подчеркивает Илья Садовенко, – и он начал возвращать билеты. Вот прекрасный пример того, как применение роботизации в нерегулярном процессе позволил сохранить огромное количество человеческого труда». При этом подобный робот не требует использования специфических интерфейсов или коннекторов, может быть просто адаптирован к другому типу операции и легко переносится между функциями или филиалами.

Не панацея, но лечит

Звучит все это замечательно, но мы заметили вот что: некоторые ритейлеры, внедрявшие у себя RPA, потом высказывались в том духе, что технология закрепляет бардак в информационных системах, препятствует их изменению в сторону большей упорядоченности. Вместо глобальной модификации попросту ставятся «заплатки». «При правильном подходе RPA, наоборот, является драйвером цифровизации и «выпрямления» процессов», – не соглашается с этим мнением Сергей Ложкин.

По его мнению, RPA – это как раз возможность пересмотреть, упорядочить, оптимизировать и ускорить процессы, отказаться от чего-либо или внести что-то новое. А вот использование RPA в качестве «заплаток» себя глобально не окупит. Да, оно локально может помочь, но, по сути, это и есть тот «старый» подход, который мы видели в самом начале развития роботизации.

Бардак вполне возможен, считают другие эксперты. Но не роботы тому виной. «Это происходит, когда организация, которая взялась внедрять RPA, не имеет достаточной квалификации в разработке роботов, – объясняет Кирилл Филенков. – Перед разработкой критически важно провести анализ текущих бизнес-процессов и не просто задокументировать текущее положение дел, но и предложить пути оптимизации производства. Наша компания и наши партнеры обычно тратят до 70% трудозатрат на анализ и доработку бизнес-процессов и только 30% на разработку, тестирование, внедрение. Именно поэтому важно заказывать внедрение первых роботов у проверенных вендоров, а не пытаться построить отдел RPA самостоятельно».

Мы попробовали найти другие минусы технологии. Возможно, ее непросто внедрить? «На самом деле создать программного робота намного проще, чем автоматизировать бизнес-процесс на любом из языков программирования. Это один из важнейших плюсов RPA», – парирует Кирилл Филенков.

В идеале поддерживать программных роботов способен даже сотрудник без глубоких знаний программирования. Обычно сложности возникают на этапе анализа бизнес-процесса и создания робота. Качественный робот должен работать всегда, чтобы ни случилось. Зависло приложение, перезагрузился компьютер, не работает система – неважно. Робот должен попытаться сделать все, что от него зависит, чтобы выполнить процесс. Если процесс выполнить не удается, надо сообщить сотруднику о сбое посредством электронной почты, смс или даже звонка на телефон. «Из всего вышеперечисленного следует, что для создания качественных роботов на этапе анализа нужно проработать максимально возможное число вариантов развития событий при выполнении бизнес-процесса, а на этапе разработки предусмотреть максимально возможное число отказов, вплоть до удара молнии в сервер во время землетрясения, и это не шутка, – перечисляет Кирилл Филенков. – Поэтому процесс, который изначально выглядел, как обычная последовательность действий пользователя, состоящий из нажатия десятка клавиш да пары кнопок, в конечном итоге выливается в масштабного робота с сотней возможных действий на разных этапах процесса».

Сложности внедрения технологии RPA могут появиться при отсутствии надлежащей экспертизы вендора. «Иногда к роботизации подходят как к проекту по внедрению ПО, – говорит Кристиан Уэллс. – Это коренным образом неверно. Внедрение цифровой рабочей силы – это проект по внедрению организационных изменений. Интеллектуальная автоматизация должна быть рассмотрена с точки зрения цифрового аутсорса. Помимо технологической составляющей нужно подумать о контроле и управлении, поиске процессов, пересмотре бизнес-операций и сотрудничестве между человеческими и цифровыми работниками. А когда ожидания клиента от роботизации правильно скоординированы, мы видим масштабирование и окупаемость практики в первый год. Помимо финансовой выгоды у наших клиентов улучшается опыт клиентов и сотрудников, а меньшее количество ошибок снижает риски штрафов от регулятора».

Любая технология, как любой инструмент, должна применяться по месту назначения. Роботы не являются панацеей, а лишь одним из инструментов. «Я встречал случай, когда компания хотела переложить все свои системы на роботов. Естественно, это невозможно, – говорит Сергей Ложкин. – RPA-технология занимает свое место в линейке, она должна встать на обеспечение ИТ-службы, и ИТ-служба должна поддерживать эти инициативы. Иначе все просто завянет. Поэтому минусом я считаю то, что эта технология может показаться легкой и не требующей серьезного отношения, а подходить к ней нужно так же, как и к внедрению большого классического проекта – со всей аккуратностью, с подготовкой и обучением».

Недоверчивое человечество

Однако мы все же постарались и нашли слабое место невидимых роботов. Ахиллесовой пятой оказался, как обычно, человек. Сотрудники не любят, когда их рабочие места уходят бездушной машине, и стараются что-нибудь незаметно сломать. «Такие работники могут скрывать какие-то потенциально интересные для роботизации бизнес-процессы, оказывать пассивное сопротивление сотрудникам, внедряющим RPA-решения, – рассказывает Светлана Анисимова, генеральный директор Uipath в России и странах СНГ. – Этот вопрос снимается просветительской работой, объясняющей, что RPA направлена на повышение эффективности существующих кадров, а не на их замену».

Происходит все это так: руководство заручилось поддержкой, оповестило все уровни организации об инициативе по роботизации и разослало опросник. А департаменты и отделы ответили, что кандидатов на роботизацию пока нет, но когда появятся, обязательно сообщат. Несомненно, в организации есть сотрудники, чья работа не может быть автоматизирована. Но более вероятно, что тут компания имеет дело с безразличием к инициативе по роботизации, а может быть, и с тихим саботажем.

«В одной из организаций, наименование которой я не буду называть из-за соображений конфиденциальности, наша компания создавала робота, который выдавал справки 2-НДФЛ по запросу коллег, – вспоминает подобный случай Кирилл Филенков. – Данный робот брал заявку, формировал справку, заверял ЭЦП и отправлял коллегам. Изначально задачей занимался целый отдел, число сотрудников которого приближалось к сотне. Перед внедрением технологии заказчик захотел «устроить соревнование»: запустить робота вместе с сотрудниками и посмотреть, кто больше справок сформирует. Разумеется, у сотрудников не было шансов, они это понимали. Что они сделали? Не давали роботу задачи! Как только появлялись заявки, их сразу же разбирали люди, даже если были очень загружены работой и не справлялись».

Выглядит это как попытка соревноваться в скорости с автомобилем. С одной стороны, мы все проиграем, а с другой – никого сейчас почему-то не беспокоит, что он бежит намного медленнее феррари. На самом деле важно понимать, что RPA не конкурент человеку. Он лишь помощник, который позволит освободить сотрудников от рутины. «С внедрением RPA рабочих мест станет даже больше, – полагает Кирилл Филенков. – Процесс смены профессий сопровождает человечество по мере его развития. К примеру, после изобретения автомобиля практически полностью исчезли профессии извозчик, конюх и другие. Стало ли рабочих мест меньше? Конечно же, нет! Робот даст новый виток развитию технологий, который сократит рутинные задачи и создаст целый ряд новых профессий».

Будут ли сотрудники ненавидеть робота, зависит и от того, как начальство представит грядущий проект. «Был случай, как раз в одной торговой сети, когда собственник пришел к главному бухгалтеру и сказал, что сейчас мы внедрим роботов, а позже вас всех сократим, – рассказывает Сергей Ложкин. – Он получил массу саботажа, и проект в целом не масштабировался. Да, было запущено несколько роботов, но поскольку бухгалтерия была против, технология в компании не «полетела». Здесь очень важен правильный посыл. RPA, на наш взгляд, не приводит к увольнению людей, она приводит к тому, что люди начинают заниматься другой работой, более осмысленной».

«Чтобы продвигать роботизацию снизу вверх, необходимо объяснить выгоду и плюсы участия в роботизации, – советует Кристиан Уэллс. – Возможно, есть и проблемы с выносом на общее обозрение деятельности отдела. В данной ситуации поможет поддержка высшего руководства. Руководители не должны бояться показать свою внутреннюю кухню. Обязательно разработайте стратегию реакционного действия, она поможет справиться со страхом сотрудничества».

Внедрение роботизации возможно после того, как пользу от подобных сервисов осознают на уровне высших руководящих позиций. Руководство должно определить, какие функции сотрудников уже сейчас можно отдать роботам. «Не стоит экономить на наращивании компетенций по RPA, нужно вкладываться в собственных специалистов по поддержке и развитию решений, – говорит Александр Садыков. – Необходимо внимательно относиться к массовому использованию RPA-технологий в бизнес-процессах компании, но сначала нужно научиться управлять процессом внедрения. По этой причине должна быть единая точка входа – ответственный сотрудник, который будет драйвить этот процесс и добиваться результата».

Тем же, кто очень хочет непременно доказать беспомощность роботов, придется закопаться в бумаге. Ведь именно бумажный документооборот является одним из важнейших ограничений применения RPA. «Также данная технология слабо применима в областях, где принятие решений сложно поддается алгоритмизации, – добавляет Кирилл Филенков. – Роботы оперируют булевой алгеброй, если процесс можно описать как последовательность решений «да/нет», то процесс роботизируем. Если такое невозможно, то и RPA-технологии слабо применимы».

Помимо саботажа на местах проблема может возникнуть и с сотрудниками безопасности. «Если сравнивать полноценную разработку и внедрение программных роботов для решения одной и той же бизнес-задачи, то RPA, несомненно, будет более простым и экономически выгодным решением. Однако, как и у любой технологии, у RPA есть моменты, на которые стоит сразу обращать внимание. Самый распространенный – это вопросы информационной безопасности, – предупреждает Светлана Анисимова. – Программные роботы интегрируются во все ИТ-системы компании, в том числе и в унаследованное (legacy) обеспечение. Придется провести много согласований со службами ИБ, которые должны разработать и утвердить четкие схемы взаимодействия с роботами, очертить круг их полномочий и доступов».

Для успешного внедрения RPA необходимо, чтобы у компании была четкая стратегия роботизации с четко прописанными целями и задачами. Реализация и масштабирование RPA-технологии требует наличия в компании специализированного центра компетенций и затраты определенных ресурсов для его работы.

Нужно понимать, что для внедрения RPA пригодны не все процессы, а лишь регулярные, хорошо описанные, с четкой бизнес-логикой. «Главная задача – найти и выявить процессы, потенциально пригодные для роботизации, – считает Светлана Анисимова. – Изменяющиеся интерфейсы, которые ранее требовали доработок реализованных схем роботизированных процессов, сегодня уже не являются какой-то сложностью при роботизации. У вендоров уже появились решения, которые позволяют создавать автотесты для роботов и запускать все тесты как вручную, так и по наступлении какого-нибудь события».

Ума нет, но будет

Наверное, нужно обозначить, что RPA – вовсе не искусственный интеллект. В отличие от него это «тупая» автоматизация, и воспринимать ее нужно соответствующим образом. Это значит, что софтверные роботы не могут адаптироваться к внезапно возникающим и неизвестным ранее обстоятельствам, у них нет механизма принятия решений.

А вот что у них есть в отличие от искусственного интеллекта – это хороший опыт по внедрению и сравнительно быстрая окупаемость. Как заверили нас в компании Blue Prism, в среднем программные роботы окупаются в первый же год. «Все очень просто, – помогает справиться с калькуляцией Кирилл Филенков. – Считаем фонд заработной платы сотрудников, которых заменил робот. Считаем стоимость лицензий. Дельта – экономия за счет внедрения средств RPA. Для каждой организации данные показатели будут свои. Для более быстрой окупаемости следует выбирать бизнес-процессы, в которых задействовано большое число сотрудников, выполняющих рутинные и однообразные задачи. В среднем окупаемость варьируется от одного года до нескольких лет. Бывают и исключения».

«При масштабе роботы могут окупаться за несколько месяцев, но только когда найдены процессы, посчитаны экономические эффекты и план действия реализован. Тут не просто программный робот, здесь система изменения процессов, создание служб поддержки, обучение людей. Роботизация – этот проект, который необходимо готовить. Когда речь идет о масштабе, когда подготовлена RPA-платформа, когда есть центр компетенций, вот тогда роботы могут окупаться в считаные месяцы», – уверен Сергей Ложкин.

Есть и совсем оптимистичные прогнозы. «Одно из важных преимуществ RPA – то, что технология достаточно быстро окупается. В среднем это период около трех месяцев после внедрения, но у нас есть и кейсы, когда роботизация в компании окупилась за три недели», – говорит Светлана Анисимова, – В целом экономия трудозатрат компаний на рутинные процессы после внедрения роботизации может достигать 70%».

Несмотря на то что пока RPA совсем не искусственный интеллект, он будет развиваться, возможно, в ту же сторону, что ИИ. Вселенная роботизации будет расти и становиться более понятной и дружественной по отношению к бизнесу, связывая людей, системы и роботов в одну эффективную и гибкую функциональную единицу.

«RPA становятся все более интеллектуальными, сложность принятия решений возрастает. Однако, на мой взгляд, пока не будет создан искусственный интеллект, прорывов в данной области ждать не стоит», – комментирует Кирилл Филенков.

«Сейчас это классические «тупые» роботы, которые работают по заданному алгоритму, но все меняется, – рассуждает Сергей Ложкин. – Постепенно будут развиваться (и они уже есть) smart-роботы, когда разного рода нейронные сети добавляются к роботу и, таким образом, появляется возможность покрыть большее количество процессов. Платформы начинают захватывать дополнительные области, такие как BPM, например. Будет больше наработано кейсов, будет уход в отраслевую специфику и специализацию и будет происходить демократизация цены». Семантическая автоматизация станет для RPA гигантским скачком вперед. Это ускорит и упростит разработку автоматизации, повысит надежность роботизации и расширит возможности ее использования в бизнесе и промышленности.

«Мы верим, что в ближайшем будущем программные роботы смогут обучаться в той же парадигме, что и человек. Смогут находить сходства и проводить аналогии, делая выводы о том, как нужно правильно выполнять задачи, – говорит Светлана Анисимова. – Это откроет новые возможности для автоматизации с помощью роботов, которые смогут понимать более высокие уровни абстракции данных в документах, приложениях и процессах, которые они используют».

Проприетарные VS опенсорсные RPA

Опенсорсные решения по RPA сейчас стоят намного ближе к автоматизации на языке программирования, чем к роботизации, однако не требуют затрат на лицензии. Обычно выбор довольно прост.

Если организация готова платить за лицензии RPA, фонд заработной платы сотрудников, которых заменит робот, превышает зарплаты на лицензии – стоит выбирать проприетарный софт. Это позволит сократить трудозатраты на создание и поддержку роботов, а также гарантирует поддержку вендора в дальнейшем. Также проприетарный софт следует применять при автоматизации в одном бизнес-процессе сразу нескольких технологий: сайт, приложение, база данных, почта, офисный пакет и др. Проприетарный софт позволит использовать один и тот же подход к роботизации разных программ с использованием уже разработанных средств.

При использовании опенсорс придется создавать фреймворки для каждого приложения в отдельности. Несмотря на явные преимущества проприетарного софта, опенсорс также имеет свою область применения: обычно его используют при автоматизации работы браузера, а также Rest API. Данные задачи решаются уже довольно давно, и для их автоматизации существует целый ряд хорошо задокументированных библиотек.

По мнению компании Bell Integrator

Риски и ограничения RPA-решений

· Любые изменения в работе системы неизбежно ведут к необходимости их поддерживать на уровне роботов, что влечет дополнительные затраты на поддержку решения по роботизации.

· Невозможность применения RPA при отсутствии алгоритма работы. Роботизировать можно только стабильные управляемые процессы.

· Обязательное наличие «плана Б»: как поддержать работу бизнеса в случае отказа или вынужденной доработки роботизированного процесса.

· Необходимость мониторинга и контроля процесса роботизации со стороны человека, а также назначение ответственного лица для решения потенциальных проблем. Доверяйте процессы, связанные с работой роботов, только проверенным людям и организациям, которые смогут обеспечить безопасность выполнения ваших бизнес-задач после внедрения RPA. Это позволит существенно снизить затраты на аналитику и разработку, а также даст возможность гарантийной поддержки в случае возникновения серьезных проблем с роботами.

· Информационная безопасность: роботы должны работать в закрытом программном контуре, чтобы не подвергаться воздействию вредоносных систем.

По версии компании «Инфосистемы Джет»

[~DETAIL_TEXT] =>

Роботы в рознице – это что-то из жизни Amazon или Ocado. Так и представляешь себе стаи плоских «таблеток», которые сосредоточенно тащат на себе башни из палет по огромным складам, не ошибаются, не сталкиваются, а главное – не увольняются. Для большинства остальных ритейлеров роботы – это романтика и прекрасное далеко. Так было до тех пор, пока в 2021 году не заговорили о невидимых программных работягах.

Софтверные роботы, или RPA (robotic process automation), умеют работать с пользовательским интерфейсом и применяются для автоматизации бизнес-процессов. Зачем нужно умение «видеть» кнопки в программах и нажимать на них? Чтобы имитировать деятельность человека: заполнять бесчисленные поля в табличках, носить данные из одного документа в другой, находить в ERP компании и отсылать клиентам нужные сведения, миллион раз проставлять галочки. Вы увидите, как курсор сам двигается по экрану, открывая нужные приложения. А вот робота, который это делает, увидеть затруднительно.

Применять такую технологию можно везде: от бухгалтерии до ИТ-отдела. Роботы работают с любой системой: могут отслеживать работу ИТ-инфраструктуры, оформлять больничные, обрабатывать заявки на кредит. Даже наказывать воришек! Как это может сделать невидимый робот, который не выполняет ничего тяжелее нажатия одной клавиши, рассказывали на осенней конференции Tadviser представители X5 Retail Group. Мы увидим детали этого кейса чуть позже, а пока обсудим вот что: почему такая отличная технология стала набирать популярность только сейчас? Ведь RPA – не самая горячая новинка. Они появились еще в начале двухтысячных.

За это время начали говорить и про искусственный интеллект, и про BPM-автоматизацию процессов. Программные роботы в эту тусовку не вписались. Но если судить по их функционалу, очевидно, что должно было бы быть наоборот. Набор технологий, который позволяет заменить сотрудников компании роботами, – звучит как мечта. Если задачи выполняются качественно и в срок, то для бизнеса по большому счету нет разницы, работает ли над задачами штат сотрудников или программный робот. Бизнес всегда будет выбирать решения, которые позволят делать дела быстрее, качественнее и за меньшие деньги. «В теории RPA-технологии должны предоставить бизнесу данные преимущества, однако не все так гладко, – делится своими соображениями Кирилл Филенков, руководитель направления роботизации компании Bell Integrator. – Во-первых, подавляющее большинство средств RPA платные, что означает ежегодные расходы на лицензии. С учетом курса доллара и уровня заработных плат в нашей стране порой проще нанять целый штат низкооплачиваемых сотрудников для рутинных задач, чем создавать и поддерживать роботов. Во-вторых, в России до сих пор распространен бумажный документооборот, с которым роботизация попросту не справляется. Любая автоматизация закончится тогда, когда заявления нужно писать от руки и согласовывать в «кабинете номер 68 в соседнем корпусе в порядке живой очереди». По его словам, есть еще ряд причин, препятствующих развитию RPA в нашей стране, однако для понимания картины приведенных выше более чем достаточно.

Золотые программисты

У истоков развития RPA стояла компания Blue Prism. Мы обратились к ней с вопросом: что же изменилось сейчас? На множестве профильных конференций с самого начала года один ритейлер за другим объявляют темой своего выступления этих самых роботов и рассказывают, как здорово их внедрили. Появился какой-то свежий взгляд на старое решение? «Компания Blue Prism была основана в 2001 году, и первое решение по автоматизации бизнес-процессов было выпущено в 2003 году, – предлагает заглянуть в прошлое Кристиан Уэллс (Christian Wells), эксперт по роботизации процессов, руководитель клиентского офиса Blue Prism в России. – В Россию Blue Prism пришла в 2017 году, предварительно наработав опыт по роботизации в Европе и США. Сейчас российский рынок находится в состоянии активного развития и внедрения нашей технологии. Компания и продукт зрелые, но в России о нас действительно узнали сравнительно недавно. Нас начали обсуждать и внедрять нашу технологию особенно интенсивно в этом году в результате перезагрузки российского бизнеса».

Мы все знаем, что обеспечило эту внезапную перезагрузку. Становится даже немного забавно наблюдать, как все те старые веяния, о которых раньше было приятно поговорить, но так не хотелось пользоваться на практике, вроде перевода сотрудников на удаленную работу, сейчас не только стали реальностью, но и понравились бизнесу.

Очные согласования документов стали практически невозможны. Компании одна за другой начали меняться в сторону цифровизации. «Как следствие, разработчиков, да и ИТ-специалистов в целом, не хватает, заработная плата хоть и не сильно, не во всех областях, но начала расти. Следовательно, все больше бизнес-процессов становится возможно роботизировать, RPA становится все более выгодным, – поясняет Кирилл Филенков. – Однако, на мой взгляд, говорить о каком-то прорыве в данной области или «свежем взгляде» преждевременно. Просто современные реалии изменились. RPA все чаще воспринимается как инструмент, позволяющий повысить качество бизнес-процессов и сократить фонд заработной платы, а не как «хипстерская новинка».

Еще одна причина, почему мы так долго запрягали, лежит в неожиданной области. Дело в том, что в России очень распространены решения на платформе 1С, которые многое позволяют дорабатывать своими силами. «В отличие, например, от Запада, где любая доработка стоит больших денег, и поэтому местные компании задумываются, что же делать, и приходят, например, к RPA. Плюс на Западе более высокие зарплаты и, соответственно, экономический эффект считается быстрее, а бизнесу в этом случае более очевидно, зачем вообще что-то роботизировать», – говорит Сергей Ложкин, исполнительный директор компании PIX Robotics.

Теперь эту же боль почувствовали и отечественные управленцы. Заработные платы в мире ИТ действительно стали такими, что как только директор хочет внедрить какую-то непопулярную среди сотрудников программу вроде контроля за работой удаленных сотрудников, начальник ИТ-отдела сразу предупреждает топ-менеджеров: «Зарплаты с весны в этой сфере выросли в полтора раза. Если кто-то уйдет, нового на те же деньги найти будет трудно. Давайте оставим эксперименты на потом».

Недавно всех потрясла компания Cisco, которая предложила российскому разработчику не только вид на жительство, помощь с переездом за границу и зарплату $20 тыс. в месяц, но и приветственный бонус $500 тыс. Станислав Иодковский, директор ИТ-компании «ИВКС» (IVA Technologies), обнародовавший эти цифры, пожаловался, что таким образом у них увели генерального конструктора. В подобных условиях поневоле задумаешься о технологии, которая не перейдет завтра на сторону конкурентов и не вывернет карманы собственника слишком сильно.

«Два года пандемии преподали бизнесу новые и болезненные уроки. Если до пандемии от нас отмахивались со словами, что и вручную прекрасно работают и что если надо, то без проблем наймут больший штат сотрудников, то теперь к нашему предложению прислушиваются, – рассказывает Кристиан Уэллс. – То, что все воспринимали как должное, постоянное и обыденное, оказалось весьма шатким и хрупким. Мы предоставляем надежный фундамент для бизнеса и облегчаем зависимость от обычных сотрудников. Бизнес получает гибкость и может фокусироваться на привлечении лучших сотрудников и экспертов, а не заниматься массовым наймом. От наших клиентов мы знаем, что на данный момент на рынке ощущается дефицит хороших кадров, и прогнозы на будущее неутешительные».

Роботизаторы не дремлют

В доковидные времена применение RPA подчас не только не снижало, а, наоборот, повышало стоимость производства. Разумеется, в таких реалиях не о каком массовом внедрении RPA и речи быть не могло. «Конечно, сказать, что RPA не применялось вовсе, будет некорректно, но долгие годы данная технология оставалась в нашей стране узкоспециализированной и применялась точечно, по необходимости», – вспоминает Кирилл Филенков.

Поначалу владельцы компаний не поняли даже концепции решения. «ИТ-службы считали, что это просто системы тестирования или кликеры, – говорит Сергей Ложкин, – но зрелая RPA-платформа – это не только кликеры, но и система оркестрации (централизованного управления), и smart-роботы, и активности по интеграциям с системами, и самое главное, это накопленный опыт эффективного использования роботов. Компании учатся друг у друга и таким образом проникаются темой RPA все больше».

Не было четкого видения того, как именно программные роботы смогут приносить выгоду предприятию. Было слишком много ограничений в способностях самих роботов. «Наш мир наполнен неструктурированными данными, а боты требуют четко структурированную информацию. Интеллектуальная автоматизация на базе цифровых сотрудников Blue Prism решила эту проблему путем когнитивных умений роботов на базе ИИ и машинного обучения. Наши роботы могут работать с неструктурированными данными, что убирает ограничения в работе с документами, человеческим общением и принятием решений на базе наработанного опыта», – рассказывает Кристиан Уэллс.

RPA в России начала внедряться в 2018 году. «Мы были на заре развития этой технологии. Она «прорастает» каскадно: вначале идут proof of concept, затем пилоты, и эти этапы каждая компания проходит по-своему, – рассуждает Александр Садыков, руководитель департамента контроля качества ИТ-компании «Инфосистемы Джет», ведущий специалист по RPA. – Бывает такое, что компания начала proof of concept, а ИТ-служба не оказала поддержки. Потом проходит год-два, и компания снова возвращается к теме RPA. Технология полностью переосмысливается, и это частая практика».

Бывает и так, что компания решила – программные роботы не нужны, но через какое-то время вдруг видит, что RPA внедряют конкуренты. Тогда руководство снова поднимет этот вопрос. Сейчас увеличилось количество успешных кейсов, они накапливаются, и это приводит к тому, что об RPA-технологии говорят больше. «Год назад и даже два года назад компании уже внедряли роботов, но только сейчас пошли их тиражи, – комментирует Александр Садыков. – От пилотного проекта сложно получить экономический эффект, а когда тираж роботов идет успешно, то компании об этом начинают рапортовать. Мы наблюдаем ситуацию, когда о тиражных историях уже есть что рассказать».

И вот сейчас настало время рассмотреть кейс X5 Retail Group. Здесь с помощью RPA закрывают вопросы интеграции между системами, делают простые сервисы самообслуживания, чтобы не дожидаться вечно занятых сложными проблемами программистов и не копить технические долги. Но самый интересный пример – борьба с кражами. «Чтобы оформить кражу, нужно найти закупочную цену на украденный товар. И этой информации у директоров магазинов нет, потому что она закрыта, важная коммерческая тайна. Из-за этого было сложно завести на злоумышленника административное или уголовное дело, то есть кражи часто оставались безнаказанными», – рассказывает Юрий Пчелин, начальник управления поддержки корпоративных сервисов и аналитики, X5 Tech.

Задачу пытались решить, но постоянно откладывали, потому что нужно было проводить аналитику, интегрировать торговую программу с SAP ERP, все это долго. Все это тянулось ровно до тех пор, пока ИТ-отдел не сконструировал робота. Он по заявке сам искал в ERP нужные накладные, выдавал их менеджеру ИБ. Теперь ничто не мешало завести дело.

«И мы тут же увидели, что поток краж значительно увеличился, – отмечает парадокс Юрий Пчелин. – Стало ясно, что раньше многие торговые точки их просто не регистрировали, потому что это было сложно для директора любого магазина. После этого мы поняли, что наша служба поддержки создает сервисы. Возможно, в будущем такая служба вообще отомрет, и вместо поддержки у нас будут роботизаторы или автоматизаторы».

Фронт работ

Прогрессивные компании переосмысливают свой бизнес с внедрением интеллектуальной автоматизации и цифровой рабочей силы, так как появляются новые возможности в сфере контроля и отчетности. «Роботы могут собирать и обобщать данные в реальном времени, что не под силу человеку. Также есть задачи, которые просто невыгодны предприятию в режиме ручной обработки, но могут приносить выгоду, если выполняются цифровой рабочей силой, где одна единица выполненной работы от общего объема практически ничего не стоит, – акцентирует Кристиан Уэллс. – Основные затраты идут на конфигурацию и внедрение бизнес-процесса, а выполнение в продуктивной среде автономно».

На какие задачи лучше всего поставить программных роботов? Они намного лучше человека справятся с ежедневными рутинными работами, которые не требуют сложных действий или решений, но утомительны и трудозатратны. Хороши роботы и там, где речь идет о тысячах строчек, которые надо проверить. Люди начнут ошибаться очень быстро, RPA не будет ошибаться совсем. Ввод и обработка данных, генерация отчетов, распознавание и классификация документов, а также работа с внешними системами через API или интерфейс – вот идеальные кандидаты на роботизацию.

Цифровая рабочая сила прекрасно справляется с монотонными действиями, которые неэффективны в ручном режиме. В случае сверки данных между системами можно быстро идентифицировать случайные или намеренные ошибки. «Известны случаи открытия кредитов в разных отделениях банка под один и тот же паспорт в течение дня, а системы синхронизируются только ночью, поэтому казус замечают не сразу, – говорит Кристиан Уэллс. – Роботы могут постоянно опрашивать разрозненные системы и выявлять несоответствие данных».

Создание отчетов и выгрузки данных для дальнейшего анализа из разных систем – тоже хорошая работа для робота. Руководители организаций и департаментов принимают решения, базируясь на данных. Правильное решение, основанное на ложных данных, не принесет желаемого результата. «Доклады и отчеты, подготовленные в ручном режиме раз в месяц, устаревают еще до публикации. Роботы могут готовить отчеты несколько раз за день, предоставляя актуальную информацию и динамику изменений для принятия решений», – подчеркивает Кристиан Уэллс.