Несмотря на пессимизм со стороны производителей и ритейлеров при оценке влияния коронавируса на бизнес, рынок FMCG стал одним из наиболее устойчивых к кризису. После колебаний продаж на фоне ажиотажа и самоизоляции уже к лету отрасль пришла в равновесие, оставаясь в позитивной зоне. Потребители хоть и сократили свои расходы, но все-таки продолжают обращать внимание на новинки и полезные продукты и даже готовы платить за них больше.

Во всем мире 68% CEO прогнозировали падение продаж в 2020 году, связанное с ограничительными мерами из-за распространения коронавирусной инфекции, замечают в Nielsen. В России производители и торговые сети FMCG также дали одинаково негативную оценку относительно влияния пандемии COVID-19 на эффективность бизнеса в целом. Среди производителей 17% опрошенных Nielsen ожидали сокращения оборота более чем на 20%, а среди ритейлеров – 31%, падение продаж на уровне 5–20% предвидело 65 и 54% респондентов соответственно. Лишь 10% производственных и 8% торговых компаний сошлись во мнении, что влияние окажется незначительным, а 6 и 8% ожидали рост в пределах 5–20%.

На пути к стабильности

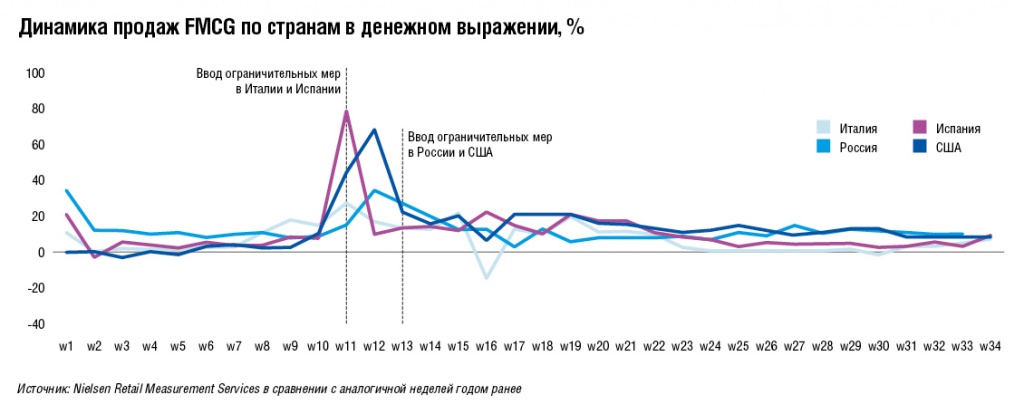

Вопреки негативным прогнозам российская отрасль FMCG оказалась относительно устойчивой к кризисным переменам – динамика совокупных продаж товаров повседневного спроса в течение всего года продолжала оставаться выше нулевой отметки и была подвержена меньшим колебаниям по сравнению с Италией, Испанией и США. Если в Испании и США с вводом ограничительных мер произошел скачок спроса до 70–80%, то в России повышение составило +30–35%. Когда появились первые сообщения о повышении спроса на продукты питания и средства личной гигиены, действительно сработала цепная реакция, и россияне стали массово закупать больше товаров с длительным сроком хранения. По данным ритейл-аудита Nielsen в крупнейших розничных сетях страны, со 2 по 8 марта продажи круп, замороженной продукции, макаронных изделий, влажных салфеток в натуральном выражении за эту неделю выросли по сравнению с аналогичным периодом 2019 года на 27,8, 40,9, 18,8, 21,4% соответственно.

Пик ажиотажа в России пришелся на середину и конец марта. С 9 по 15 марта рост спроса в крупнейших розничных сетях произошел во всех регионах, но наиболее заметное ускорение продаж – более чем в два раза – случилось в Центральном федеральном округе, где было зафиксировано наибольшее количество случаев заболевания COVID-19. С 16 по 22 марта (на 12-й неделе) продажи в Центральном федеральном округе выросли на 41% в натуральном выражении, в Северо-Западном – на 39,7%, Южном – 41,7%, Уральском – 28,9%, Приволжском – 26,7%, Сибири и Дальнем Востоке – 31,6%, свидетельствуют в Nielsen. Однако с 23 марта динамика стала замедляться – пик ажиотажного спроса был пройден.

С 6 по 12 апреля (на 15-й неделе) продажи товаров FMCG в крупнейших розничных сетях России, согласно расчетам аналитиков, выросли на 8,5% в натуральном выражении. Замедление темпов продолжилось во всех регионах, особенно в Москве, где рост продаж составил всего 2,6% к аналогичной неделе 2019 года, тогда как в других регионах он достигал 5–10%. На 32–34-й неделях (с 3 по 23 августа) продажи товаров FMCG в России оставались стабильны – динамика составила около 5–7%.

Задания на дом

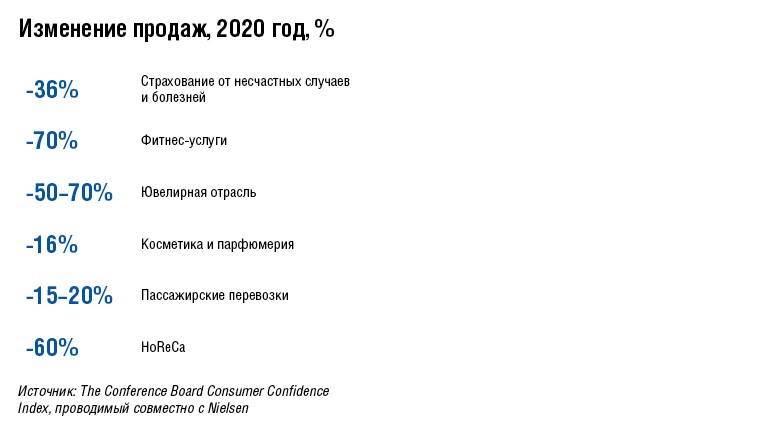

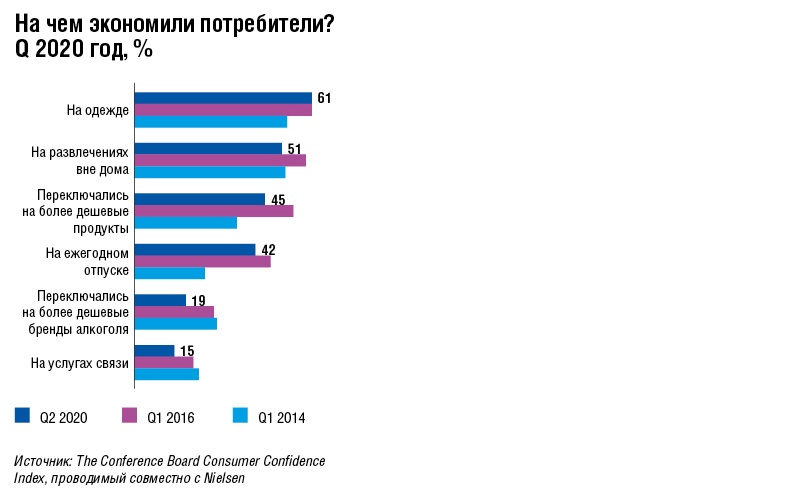

Наибольшему негативному влиянию оказались подвержены индустрия развлечений, путешествий, сектор фитнес-услуг, продажа ювелирных изделий и HoReCa. По данным Nielsen, во втором квартале россияне больше всего экономили на одежде (61%), развлечениях вне дома (51%), ежегодном отпуске (42%), услугах связи (15%). В 2020 году продажи фитнес-услуг сократились на 70%, ювелирных изделий – на 50–70%, страховых продуктов от несчастных случаев и болезней – на 36%, косметики и парфюмерии – на 16%. Пассажирские перевозки потеряли 15–20% оборота, а HoReCa – 60%, что было связано с ограничением передвижения и закрытием заведений общепита.

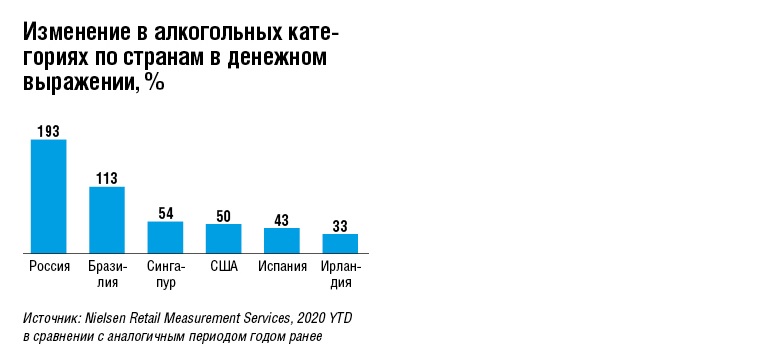

Недоступность HoReCa отразилась на росте алкогольных категорий во всем мире. В Ирландии продажи спиртных напитков в 2020 году увеличились на 33%, в Испании – на 43%, в США – на 50%, в Сингапуре – на 54%, в Бразилии – на 113%, а в России – на 193%, говорится в исследовании Nielsen. Россияне стали потреблять больше готовых алкогольных коктейлей – динамика их продаж на 29-й и 31-й неделях (с 13 июля по 2 августа) превышала +50%, а также начали делать самогон – спрос на ингредиенты и специальные самогонные аппараты увеличился на 60%, тогда как до этого все время находился в отрицательной зоне.

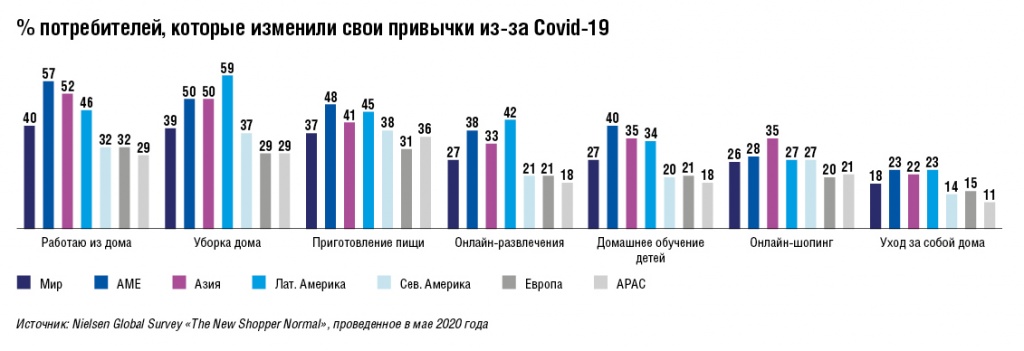

Смещение в сторону домашнего потребления происходит на глобальном уровне во всех регионах, чему способствует изменение стиля жизни и привычек населения из-за коронавируса. Во всем мире 40% людей работает из дома, 39% чаще убирается, 37% занимается приготовлением пищи, 27% ищет онлайн-развлечения, 27% перевели детей на домашнее обучение, 26% занимаются онлайн-шопингом. Особенно сильно данные тенденции проявляются в Африке, Азии, на Ближнем Востоке и в Латинской Америке, где показатели превышают общемировые и находятся на уровне 40–60%. В Европе они несколько ниже глобальных и составляют 32, 29, 31, 21, 21 и 20% соответственно.

В сокращенном режиме

В целом пандемия замедлила ежегодные расходы россиян – по состоянию на май за год они сократились на 10% по сравнению с предыдущим годовым периодом, замечают в Nielsen. Во втором квартале 2020 года на более дешевые продукты, по информации аналитиков, переключалось 45% потребителей, а на более экономичные марки алкоголя – 19%.

Низкий ценовой сегмент прибавил в значимости с апреля текущего года. Если в марте, по данным Nielsen, он занимал 17,7% общего товарооборота на рынке FMCG, то уже в апреле достиг 18,7%. Стоит отметить, что в мае произошел небольшой отскок эконом-сегмента – его доля снизилась до 18,3%, однако вплоть до августа он удерживал свои позиции на этом уровне. При этом прирост низкого ценового сегмента демонстрировали различные товарные категории. В группе сладкой выпечки доля эконом-продукции в январе-августе 2020 года увеличилась с 22,6 до 28,2%, в питьевых йогуртах – с 15,8 до 18,6%, во фруктовых соках – с 12,5 до 15,3%, в подгузниках – с 13 до 15,2%.

Ощутимо укрепилась и категория товаров средней цены – с марта по август прирост составил +0,8 п.п., с 45,7 до 46,5%. А вот премиальная продукция просела в продажах с 37 до 35,2%, отмечают в Nielsen. Тем не менее отдельные категории домашнего потребления демонстрировали увеличение высокого ценового сегмента. Так, в группе кофе молотого и в зернах доля дорогой продукции выросла с 34,6 до 39,2%, в группе специй – с 57,4 до 60%, а чая – с 41,9 до 44,8%.

Новый виток

Несмотря на обеспокоенность COVID-19 (68% россиян волнуют риски, связанные с распространением инфекции), интерес потребителей к покупке новых продуктов остается высоким, выяснили в Nielsen. Согласно опросу аналитиков, 67% жителей нашей страны по-прежнему заинтересованы в покупке новинок, невзирая на сложную ситуацию, а 28% привлекают новинки еще больше. При этом в целом 19% россиян любят пробовать новые продукты.

Производители со своей стороны реагируют на запрос новинок – ежедневно в ключевых категориях FMCG в Европе запускается 120 новинок. За 2018 и 2019 годы в России было выведено на рынок 94 000 новинок. В Nielsen шутят, что запуск новинок сопоставим с космическим запуском. Например, NASA выделила компании SPACE X за шесть лет бюджет, равный годовому бюджету продвижения (коммерческие расходы) FMCG-товаров на рынке России. За все деньги, потраченные на производство эффективных и неэффективных новинок за год, можно было запустить в космос 42 ракетоносителя типа «Союз»/«Протон».

До 85% новинок запускается в продуктовых группах. Согласно расчетам Nielsen, больше всего новинок было запущено в категории чая – 1581, пива – 1502, сладких бисквитов – 1337, кормов для кошек – 850 и мороженого – 836. Среди непродовольственных товаров больше всего новых продуктов появилось в сегментах средств по уходу за лицом – 2207, ухода за телом и руками – 1299, шампуней и кондиционеров – 1844, освежителей – 812, гелей для душа – 778.

Важность новинок у россиян значительно варьирует в зависимости от товарной группы. В целом около 45–50% покупателей считают новые продукты значимыми в таких сегментах, как кофе, чай, шампуни, бисквиты, шоколад, уход за волосами, стиральные порошки. При этом для 17% потребителей крайне важно иметь возможность приобрести новые продукты в категории чая, для 16% – кофе, для 13% – бисквитов и соленых снеков, 10% – бумажной продукции, 8% – прохладительных напитков и бакалеи, 7% – шоколада, выяснили в Nielsen. Наименьшей значимостью новинки обладают среди детского питания (для 16% потребителей это важно и только для 2% крайне важно), пива (29 и 1% соответственно), алкогольных напитков (18 и 7%).

Аналитики Nielsen заметили, что среди топ-25 прорывных новинок 77% пришло из категорий, в которых потребители ожидают новинки, 44% – это премиальные продукты, а 60% – это расширение линейки. При этом самые успешные бренды меняют устоявшуюся структуру потребления. Так, более половины новинок этого года имеют отношение к «осознанному потреблению» – 52% победителей в категории «Прорывные инновации» в этом году заявили в своем позиционировании хотя бы один из трендов осознанного образа жизни по сравнению с 26% среди победителей прошлого года. Уже 57% россиян заявляют, что отказались от плохих привычек, 56% следят за балансом воды в организме, 49% соблюдают диету, 43% занимаются спортом, 8 из 10 горожан считают важным ЗОЖ.

По данным Nielsen, 64% прорывных новинок ЗОЖ-позиционированием имеют премиальную цену. Однако это не является препятствием для покупателя, ведь 41% из них готовы платить больше за «органические» или «натуральные» продукты, а 38% готовы платить больше за продукты, заботящиеся об окружающей среде. В целом 73% потребителей по всему миру хотели бы изменить свои привычки, чтобы снизить давление на природу, и 80% покупателей ожидают ответственности и лидерства от производителей в вопросах сбора отходов.